HE 85/2019 vp Hallituksen esitys eduskunnalle laiksi koneiden, kaluston ja niihin verrattavan irtaimen käyttöomaisuuden korotetuista poistoista verovuosina 2020-2023 sekä laeiksi verontilityslain ja tuloverolain väliaikaisesta muuttamisesta

Asiantuntijalausunto eduskunnan verojaostolle

Lausunnon diaarinumero: VATT/287/07.01/2019

1. Esitys

Hallituksen esityksessä ehdotetaan koneiden, kaluston ja muun niihin verrattavan irtaimen käyttöomaisuuden enimmäispoistoasteen määräaikaista korottamista nykyisestä 25 %:sta 50 %:iin. Korotus olisi voimassa vuosina 2020-2023 ja enimmillään se koskisi investoinnin neljänä ensimmäisenä verovuotena tehtäviä poistoja. Esityksen tavoitteena on edistää yksityisiä investointeja.

Korotettuja poistoja on käytetty investointikannusteena aiemmin mm. vuosina 2009-2010 ja 2013-2016. Poiketen aiemmista laeista poistokorotusta ei tällä kertaa rajattaisi ns. tuotannollisiin investointeihin vaan se koskisi kaikkea uutta irtainta käyttöomaisuutta. Toisaalta korotus rajattaisiin irtaimeen käyttöomaisuuteen eli se ei koskisi mm. rakennuksia.

2. Lausunto

Aineellisten investointien hankintameno vähennetään verotuksessa vuotuisin poistoin. Poiston laskemisessa sovellettava poistoaste määritellään käyttöomaisuusryhmittäin ja sen suuruus heijastaa karkealla tasolla pääoman kulumisen astetta. Korotus aikaistaa poistojen vähentämistä ja lykkää veronmaksua myöhemmäksi. Yrityksen saama etu on lykkäämisen tuottama korkosäästö.

Korotettuja poistoja on ajoittain sovellettu Suomessa ja muissa maissa investointikiihokkeena. Kansainvälisestä tutkimuskirjallisuudesta on jonkin verran näyttöä siitä, että poistokorotuksilla voi olla myönteisiä vaikutuksia investointeihin ja taloudelliseen aktiviteettiin. Ohrn (2018) tarkastelee poistokorotusten vaikutuksia USA:n eri osavaltioissa ja löytää positiivisen vaikutuksen investointeihin ja pienellä viiveellä myös tuotantoon ja työllisyyteen. Maffini ym. (2019) osoittaa korotetuilla poistoilla olleen positiivisen vaikutuksen investointeihin Isossa-Britanniassa. Toisaalta useissa tutkimuksissa on havaittu poistokorotusten vastaanottamisen asteen jääneen jopa hyvin matalaksi (Cui ym. (2019), Kitchen ja Knittel (2016) ja Suomen osalta Grönberg (2015)).

Seuraavassa tarkastellaan aluksi esityksen sisältämän poistokorotuksen kannustevaikutuksia laskemalla investoinnin tuottovaatimus ja efektiivinen rajaveroaste. Tämän jälkeen tarkastellaan Suomessa vuosina 2009-2010 ja 2013-2016 sovellettujen poistokorotusten vastaanottoa verolomakeaineiston avulla.

2.1 Laskelma esityksen investointikannusteesta

Taloustieteessä verotuksen ja koron investointivaikutusten tarkastelussa keskeinen käsitteellinen työkalu on pääomakustannus (investoinnin tuottovaatimus). Sillä tarkoitetaan tuottoa, joka juuri riittää kattamaan investoinnin kulumisesta, rahoittamisesta ja veroista aiheutuvat menot. Mitä matalampi pääomakustannus, sitä voimakkaampi on kannuste investoida (ja päinvastoin). Taulukossa 1 lasketaan kone- ja laiteinvestoinnin pääomakustannus nykyisellä (25 %) ja korotetulla (50 %) poistoasteella. Laskelmat esitetään kahdella korkotasolla, 3 % ja 10 %. Lisäksi valotetaan legaalisen verokannan tason vaikutusta esittämällä samat laskelmat 40 %:n verokannalla.

Taulukossa 2 tarkastellaan poistojen kannustevaikutusta laskemalla investoinnin efektiivinen rajaveroaste, METR. Tunnusluku kuvaa juuri ja juuri kannattavan investoinnin tuoton veroastetta poiston/pääoman kulumisen vähentämisen jälkeen. Taulukon 1 ja Taulukon 2 laskelmat olettavat, että yrityksen verotettava tulos on positiivinen. Yritys maksaa siis lisäinvestoinnin voitosta veroa ja saa poistojen vähentämisestä verosäästön. Jos yritys sen sijaan näyttäisi negatiivista tulosta, eli jos yritys olisi tappiollinen, poistojen vaikutus pääomakustannukseen ja METR:iin häviäisi.

Taulukon 1 laskelmien mukaan nykyisellä yhteisöverokannalla (20 %) ja matalammalla korkooletuksella (3 %) pääomakustannus on 15,9 %. Korotetut poistot alentavat pääomakustannuksen 0,2 %-yksiköllä 15,7 %:iin. Koron ollessa 10 % poistokorotuksen aiheuttama alenema on monin kertainen, mutta edelleen pienehkö suhteessa pääomakustannuksen tasoon. Poistoilla on varsin pieni vaikutus verrattuna esimerkiksi korkotason vaikutukseen. Koron aleneminen %-yksiköllä alentaa pääomakustannusta runsaalla yhdellä %-yksiköllä. Poistojen merkittävän korotuksen vaikutus on kertaluokkaa pienempi.

Taulukko 1. Pääomakustannus, %; koneinvestointi, rahoitus omalla pääomalla (oletus: pääoman kulumisen aste 12,25 %) (taulukon yläosa)

| Nykyinen veroaste, 20 % |

Korko |

Korko |

| |

3 % |

10 % |

| Poisto 25 % |

15,9 |

24,1 |

| Poisto 50 % |

15,7 |

23,4 |

| Erotus |

0,2 |

0,7 |

Taulukko 1. Pääomakustannus, %; koneinvestointi, rahoitus omalla pääomalla (oletus: pääoman kulumisen aste 12,25 %) (taulukon alaosa)

| Hypoteettinen veroaste, 40 % |

Korko |

Korko |

| |

3 % |

10 % |

| Poisto 25 % |

16,6 |

26,8 |

| Poisto 50 % |

16,1 |

25,0 |

| Erotus |

0,5 |

1,8 |

Taulukon 1 alemmassa osiossa tarkastellaan kannustevaikutusta kaksinkertaisella yhteisöverokannalla (40 %). Poistokorotuksen synnyttämä pääomakustannuksen alenema on nyt noin 2,5 kertaa suurempi kuin verokannan ollessa 20 %. Edelleen kuitenkin korkotason vaikutus on suhteellisesti suurempi.

Taulukon 2 laskelmat koskien lisäinvestoinnin efektiivistä rajaveroastetta (METR) osoittavat, että poistokorotus alentaisi METR:iä noin 5 %-yksiköllä. Korotuksella olisi siis vaikutusta pääomakustannuksen verokomponenttiin (muut komponentit korko ja pääoman kulumisaste). Vaikutus on lisäinvestoinnin voittoon suhteutettuna pienehkö, mutta veroasteen tasossa kuitenkin tuntuva. Korkotasolla ei havaita olevan suurta vaikutusta METR:iin.

Taulukoiden 1 ja 2 laskelmien perustella voidaan päätellä, että poistokorotus vaikuttaa voitollisen yrityksen lisäinvestoinnin tuotosta maksettaviin veroihin ja pääomakustannukseen. Vaikutus on hyvin pieni suhteessa pääomakustannuksen muihin komponentteihin, erityisesti korkoon. Poistokorotuksen kannustevaikutus on siis pieni. Nykyinen matala korkotaso ja alhainen yhteisöverokanta selittävät osaltaan vaikutuksen pienuutta.

Korotettujen poistojen tuottama taloudellinen etu on siis matalan koron ja matalan yhteisöverokannan oloissa vähäinen. Tämä voi johtaa siihen, että poistojen hyödyntämiseen liittyvät informaatio- ja hallintokustannukset (esim. erillinen kirjanpito koskien korotettuihin poistoihin oikeuttavia investointeja) ylittävät verosäästön, jolloin yrityksen ei välttämättä kannata hyödyntää väliaikaisia säännöksiä. Tätä kuvaa vahvistaa korotettujen poistojen aiempi hyödyntäminen Suomessa, jota tarkastellaan seuraavassa jaksossa.

Taulukko 2. Investoinnin efektiivinen rajaverosta (METR

1), % (taulukon yläosa)

| Nykyinen veroaste, 20 % |

Korko |

Korko |

| |

3 % |

10 % |

| Poisto 25 % |

12,2 |

13,8 |

| Poisto 50 % |

6,8 |

8,6 |

| Erotus |

5,3 |

5,3 |

Taulukko 2. Investoinnin efektiivinen rajaverosta (METR

1), % (taulukon alaosa)

| Hypoteettinen veroaste, 40 % |

Korko |

Korko |

| |

3 % |

10 % |

| Poisto 25 % |

27,0 |

30,0 |

| Poisto 50 % |

16,3 |

20,0 |

| Erotus |

11 % |

10 % |

2.2. Tilastotietoa korotettujen poistojen hyödyntämisestä aiemmin

Alla esitetyt tiedot on poimittu VATT:ssa Suomen viralliseen tilastoon kuuluvan Yritysten rakenneja tilinpäätöstilaston, eli ns. YRTTI-aineiston2 tietokannasta. Siltä osin kuin tietoja on elinkeinoverotilastosta saatavilla, eli vuosilta 2014 – 2016, YRTTI-aineiston tiedot tuotannollisten investointien korotetuista poistoista koneista ja kalustosta ovat yhteneväiset Verohallinnon elinkeinoverotilaston3 kanssa niin euromääräisesti, kuin yritysten lukumäärän osalta. YRTTIaineisto on varsin kattava, koska mukana on kaikki Suomessa verovelvolliset yritykset.

Taulukko 3. Osakeyhtiöiden ja osuuskuntien käyttöönottamat korotetut ja tavanomaiset poistot ko neista ja kalustosta yhteensä (yritysten lukumäärä ja miljoonaa euroa). Lähde: YRTTI-tietokanta.

| |

Kone- ja kalustopoistoja, yritysten lkm |

Korotettuja poistoja koneista ja kalustosta, yritysten lkm |

Kone- ja kalustopoistoja, milj. euroa |

Korotettuja poistoja koneista ja kalustosta, milj. euroa |

| 1994 |

44860 |

|

4250 |

|

| 1995 |

65577 |

|

5000 |

|

| 1996 |

67007 |

|

5140 |

|

| 1997 |

70347 |

|

5450 |

|

| 1998 |

79226 |

|

5830 |

|

| 1999 |

81217 |

|

5460 |

|

| 2000 |

84101 |

|

5570 |

|

| 2001 |

86251 |

|

6100 |

|

| 2002 |

87869 |

|

6900 |

|

| 2003 |

89371 |

|

5760 |

|

| 2004 |

89723 |

|

5970 |

|

| 2005 |

91610 |

|

5830 |

|

| 2006 |

97182 |

|

6320 |

|

| 2007 |

97876 |

|

6730 |

|

| 2008 |

103122 |

|

7040 |

|

| 2009 |

104946 |

343 |

7050 |

230 |

| 2010 |

106612 |

538 |

7300 |

266 |

| 2011 |

108875 |

|

7090 |

|

| 2012 |

110564 |

|

7280 |

|

| 2013 |

110893 |

468 |

7560 |

161 |

| 2014 |

111448 |

539 |

7460 |

236 |

| 2015 |

112626 |

535 |

7870 |

365 |

| 2016 |

114078 |

416 |

8240 |

244 |

Korotettujen poistojen tietolähde on verotuksessa lisätietoja antava lomake, jonka täyttäminen ei ole yrityksille pakollista. Sen johdosta tietoja korotetuista poistoista voidaan pitää niiden käyttöönoton alarajana. Koska korotetuilla poistoilla pyritään vauhdittamaan erityisesti yksityisiä investointeja, aineistotarkastelu on rajattu koskemaan ainoastaan osakeyhtiöitä ja osuuskuntia. Taulukossa 3 on esitetty YRTTI-aineistosta löytyvät korotettuja poistoja hyödyntäneiden osakeyhtiöiden ja osuuskuntien kone- ja kalustopoistotietojen vuosittaiset luku- ja euromäärät suuremmitta korjauksitta.

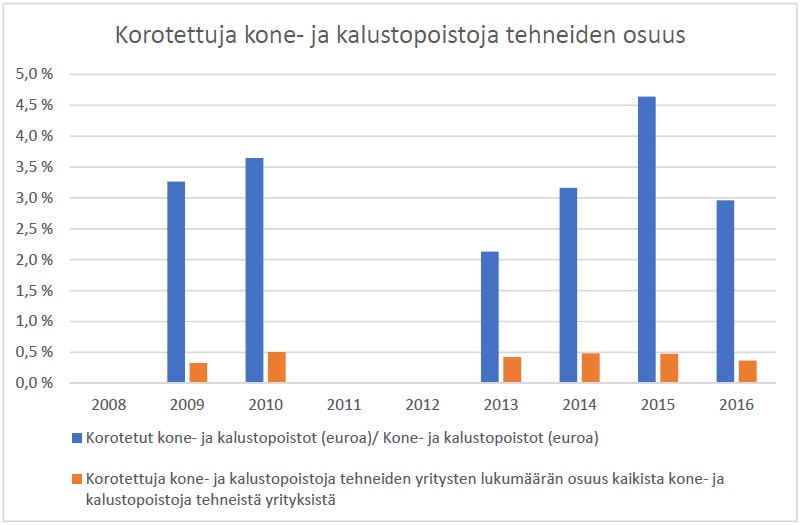

Noin 90 % osakeyhtiöistä ja osuuskunnista tekee vuosittain poistoja. Sen johdosta poistoihin suunnatuilla toimenpiteillä on mahdollista vaikuttaa suurimpaan osaan yrityksiä, ja tukea nimenomaan voitollisia yrityksiä laajentamaan toimintaansa. Korotetut poistot eivät siten toimi esteenä yrityskannan uusiutumiselle, mikä riski piilee tyypillisesti tappiollisten yritysten tuissa. Kuten Taulukosta 3 näkyy, korotettujen poistojen käyttöönotto vaikuttaa kuitenkin käytettävissä olevien verohallinnon virallisten tilastojen perusteella hyvin alhaiselta. Kuvio 1 vahvistaa asian laidan: Tilastojen mukaan enimmillään vain noin prosentti kone- ja kalustopoistoja tehneistä osakeyhtiöistä ja osuuskunnista hyödynsi mahdollisuutta korotettuihin poistoihin. Euromääräisesti kyseisen joukon korotetut poistot vastasivat enimmillään viittä prosenttia kaikista poistoista.

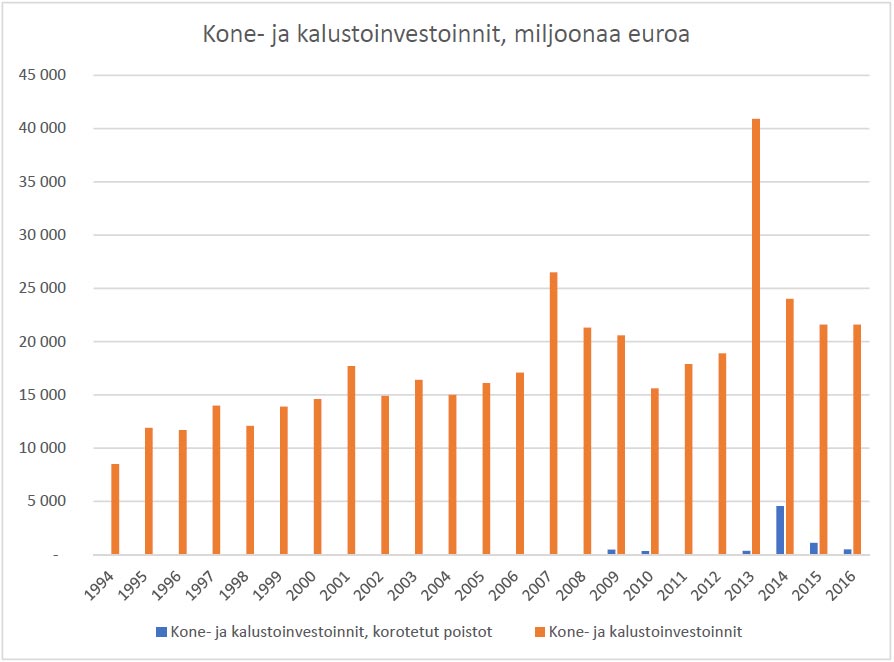

Kuviossa 2 korotettuja poistoja hyödyntäneiden osakeyhtiöiden ja osuuskuntien investoinnit on esitetty deflatoimattomina tavanomaisten investointien rinnalla. Kuten kyseisestäkin kuviosta ilmenee, ovat korotettuja poistoja hyödyntäneiden investointien osuus vaatimaton verrattuna tavanomaisiin investointeihin. Ainoa merkittävää investointivaikutusta osoittava vuosi on vuosi 2014, jolloin korotettuja poistoja hyödyntäneet investoinnit nousivat 19 prosenttiin kokonaisinvestoinneista.

Vuosien 2013 ja 2014 tiedot viittaavat kuitenkin siihen, että tilastossa on virheitä. Vuoden 2013 korotettuja poistoja hyödyntäneitä investointeja on saatettu merkitä tavanomaisiksi investoinneiksi. Tässä ei myöskään voida arvioida sitä, olisivatko investoinnit toteutuneet ilman väliaikaisesti korotettuja poistoja. Ilman lisätutkimuksia ei voi päätellä hyödynsivätkö korotettuja poistoja suhteellisesti enemmän tyypillisesti keskimääräistä tuottavammat suuret vientiyritykset, johon seikkaan viittaa korotettujen poistojen suurempi osuus euromääräisesti kuin lukumääräisesti.

Kuvio 1. Osakeyhtiöiden ja osuuskuntien korotettujen kone- ja kalustoinvestointipoistojen osuus kokonaiskone- ja kalustoinvestointipoistoista. Tietolähde: Verohallinnon YRTTI-aineisto.

Kuvio 2. Osakeyhtiöiden ja osuuskuntien korotettuja poistoja hyödyntäneet ja tavanomaiset kone- ja kalustoinvestoinnit miljoonissa euroissa (deflatoimatta). Lähde: Verohallinnon YRTTI-aineisto.

3. Johtopäätökset

Poistokorotus vaikuttaa lisäinvestoinnin veroihin ja pääomakustannukseen, mutta vaikutus on hyvin pieni erityisesti suhteessa korkotason muutoksen vaikutukseen. Kaiken kaikkiaan korotettujen poistojen tuottama taloudellinen etu on matalan koron ja matalan yhteisöverokannan oloissa pieni. Pieni etu voi johtaa siihen, että poistojen hyödyntämiseen liittyvät informaatio- ja hallintokustannukset saattavat ylittää siitä saadun verosäästön, eli yrityksen ei välttämättä kannata hyödyntää väliaikaista säännöstä.

Tätä kuvaa vahvistaa korotettujen poistojen aiempi hyödyntäminen Suomessa. Noin 90 % osakeyhtiöistä ja osuuskunnista tekee vuosittain poistoja, minkä johdosta poistoihin suunnatuilla toimenpiteillä on mahdollista tukea voitollisia yrityksiä laajentamaan toimintaansa. Käytännössä vain noin prosentti kone- ja kalustopoistoja tehneistä osakeyhtiöistä ja osuuskunnista hyödynsi aikaisempina vuosina mahdollisuutta korotettuihin poistoihin.

Alhaista korotettujen poistojen hyödyntämistä voi selittää yllä mainitun verosäästövaikutuksen pienuus suhteessa hallinnollisiin kustannuksiin, yritysten tappiollisuus, sekä listaamattomien yritysten osinkoverotusta koskeva lainsäädäntö. Korotettujen poistojen hyödyntäminen ei välttämättä kannata listaamattomien yrityksen omistajalle, koska poistot alentavat yrityksen nettovarallisuutta, mikä puolestaan voi Suomen järjestelmässä kiristää huomattavasti osinkojen verotusta. Yrittäjän rajaveroasteella on negatiivinen yhteys korotettuun poistoon (Kari, 2012).

Nykyisten tietojen valossa korotetun poiston kannustevaikutus on varsin pieni ja aikaisempi hyödyntäminen vähäistä, jolloin nousee kysymys korotettujen poistojen tehokkuudesta investointikannusteena. Korotettujen poistojen hyödyntämiseen liittyy hallinnollisia kustannuksia myös julkisella puolella. Tarkemmat arviot korotettujen poistojen vaikutuksista edellyttävät tilastotietojen puutteiden korjaamista ja erillistä tutkimusta. Tarkemmat arviot korotettujen poistojen vaikutuksista edellyttävät tilastotietojen puutteiden korjaamista ja erillistä tutkimusta.

Lausunnon ovat valmistelleet Elina Berghäll ja Seppo Kari.

_____

1 METR, eli marginal effective rate.

2 https://stat.fi/meta/til/yrti.html.

3 https://www.vero.fi/tietoa-verohallinnosta/tilastot/tilastotietokant/.

_____

Anni Huhtala

ylijohtaja

Elina Berghäll

erikoistutkija

Lähteet

Cui, W. – Hicks, J. – Xing, J. (2019). Cash on the Table? Imperfect Take-up of Tax Incentives and Firm Investment Behavior. Julkaisematon käsikirjoitus 8.8.2019.

Edgerton, J. (2010): Investment Incentives and Corporate Tax Asymmetries, Journal of Public Economics, 94, 936–952.

Grönberg, S. (2015). Tekevätkö yritykset korotettuja poistoja? VATT Muistiot 48.

Kari, Seppo (2012). Miksi yritykset eivät reagoi korotettuihin poistoihin? VATT Muistiot 22.

Kitchen, J. - Knittel, M. (2016). Business Use of Section 179 Expensing and Bonus Depreciation , 2002-2014. Technical Report, October, Office of Tax Analysis Working Paper 110 2016.

Maffini, G. - Xing, J. - Devereux, M.P. (2019). The Impact of Investment Incentives: Evidence from UK Corporation Tax Returns. American Economic Journal: Economic Policy, 2019, 11 (3), 361-389.

Ohrn, E. (2019). The Effects of Tax Incentives on U.S. Manufacturing: Evidence from State Accelerated Depreciation Policies. Tulossa: Journal of Public Economics.

Elina Berghäll

Seppo Kari

Lausunnot

Tiedote