Pitääkö ylintä tuloveroprosenttia laskea?

29.8.2017 Blogi Kaisa Kotakorpi ja Tuomas Matikka

Ansiotulojen ylin rajaveroprosentti ei Suomessa ole niin korkea, että sitä laskemalla saataisiin lisää verotuloja. Ylimmän tuloveroprosentin alentaminen ei siten ”rahoita itse itseään”, kirjoittavat Tuomas Matikka ja Kaisa Kotakorpi.

Kuva: Anssi Koskinen (rajattu)

Kuva: Anssi Koskinen (rajattu)

Hyvätuloisten verotus on muutaman hiljaisemman vuoden jälkeen noussut taas keskusteluun hallituksen budjettineuvotteluissa. Keskiössä on ollut väittely siitä, pitäisikö suurituloisten ns. solidaarisuusveron tulorajan alun perin kahden vuoden määräajaksi sovitun laskun (90 000 eurosta 72 300 euroon) jatkamista tulkita verojen kiristämisenä vai ei.

Tätä lähinnä semanttista keskustelua hyödyllisempää olisi miettiä, mitä ylimpien tulojen verotukselle pitäisi oikeastaan tehdä.

Hiljattain valmistuneessa tutkimuksessamme pohdimme tätä kysymystä. Tutkimuksessa arvioimme onko ansiotulojen ylin rajaveroprosentti valtion tuloveroasteikon ylimmän portaan ylittäville tuloille niin korkea, että sitä laskemalla voisimme jopa saada lisää verotuloja ja siten parantaa kaikkien suomalaisten hyvinvointia. Suomi kuuluu suurituloisten verotuksen osalta ”kärkimaiden” joukkoon, joten tämä kysymys voi olla Suomessa hyvinkin oleellinen. Arviomme mukaan ansiotulojen ylin rajaveroprosentti ei kuitenkaan ole niin korkea, että sitä laskemalla saataisiin lisää verotuloja. Eli ylimmän tuloveroprosentin alentaminen ei ”rahoita itse itseään”. Tästä näkökulmasta ylintä rajaveroprosenttia ei ole välttämätöntä laskea. Alla keskustelemme tästä tarkemmin.

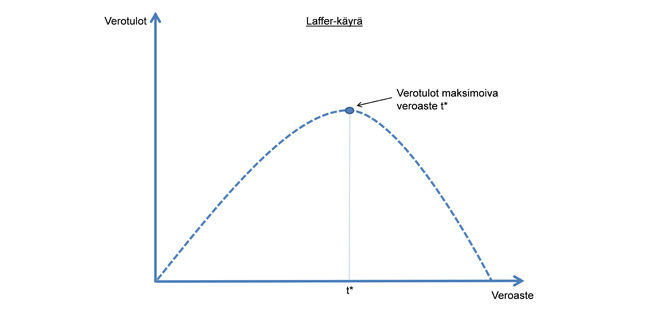

Laskelmien taustalla oleva ajatuskulku lähtee siitä, että hyvin korkea rajaveroprosentti heikentää merkittävästi ihmisten kannustimia ansaita lisää tuloa tai raportoida ansaitsemiaan lisätuloja verottajalle. Tässä tapauksessa ylintä rajaveroastetta laskemalla voidaan saada lisää verotuloja, mikäli ihmiset alkavat ansaita merkittävästi lisää tuloa rajaveroprosentin laskun myötä. Verotulot alkavat kuitenkin jossain vaiheessa laskea mikäli veroastetta alennetaan vielä lisää. Tämä johtuu siitä, että veroprosentin laskiessa sen haitallinen vaikutus tuloihin alkaa vähentyä, ja samalla pienentynyt veroaste vähentää kerättyä verotuloa jo itsessään.

Tätä taloustieteellisestä kirjallisuudesta tuttua niin kutsuttua Laffer-käyrää (ks. kuva) hyväksikäyttämällä voidaan siis teoriassa määrittää sellainen ylimmän rajaveroprosentin taso (t*), joka maksimoi kerättävät ansioverotulot. Tätä veroastetta pienempi tai suurempi rajaveroprosentti siis pienentäisi verokertymää. Tämä maksimiverotulot tuottava veroprosentti on keskeinen tekijä veropolitiikan arvioinnin kannalta. Mikäli olemme ylittäneet verotulot maksimoivan ylimmän rajaveroprosentin, tulisi sitä laskea riippumatta poliittisista mieltymyksistä verotuksen ja tuloerojen suhteen. Tässä tapauksessa nimittäin kaikkien hyvinvointi paranisi: hyvätuloiset, ylimmän rajaveroprosentin piirissä olevat ansaitsisivat enemmän, mutta verotulot silti kasvaisivat. Tällöin voitaisiin vaikka alentaa veroja tai parantaa sosiaaliturvaa muiden veronmaksajien kohdalla ilman että kokonaisverokertymä pienenisi tai budjettialijäämä kasvaisi.

Verotulot maksimoivaa ylintä ansiotulon rajaveroprosenttia voidaan arvioida myös empiirisesti. Verotulot maksimoiva ylin rajaveroprosentti riippuu tulonjakauman muodosta ja veroportaiden sijainnista sekä siitä, kuinka herkästi ihmisten tulot reagoivat veroprosentin muutokseen, eli ns. tulon verojoustosta.

Suomen nykyinen ansiotulon ylin rajaveroprosentti ei ylitä verotulot maksimoivaa veroprosenttia.

Havaittuja tulonjakaumia sekä tutkimuskirjallisuudessa estimoituja verojoustoja hyödyntämällä laskimme, että Suomen nykyinen ansiotulon ylin rajaveroprosentti ei ylitä verotulot maksimoivaa veroprosenttia. On siis todennäköistä, että ylintä tuloveroprosenttia laskemalla menettäisimme verotuloja. Tällöin veronalennuksen hyvinvointivaikutus riippuisi siitä, kuinka paljon arvotamme eri tulotasoilla olevien henkilöiden hyvinvointia. Toisin sanoen ylimmän rajaveroprosentin alentaminen ei ole automaattisesti kaikkien hyvinvointia lisäävä politiikkatoimi.

Arviomme mukaan verotulot maksimoiva ansiotulojen ylin rajaveroprosentti on laskelmissa käytetyistä oletuksista riippuen noin 70–80 %, mikä on korkeampi kuin nykyinen noin 65 % (hyödykeverot huomioon ottaen). Olemme siis kuvassa esitetyllä Laffer-käyrällä todennäköisesti verotulot maksimoivan pisteen t* vasemmalla puolella, mutta emme välttämättä kovin kaukana siitä. Laskelmien yksityiskohdista kiinnostuneille tutkimuspaperimme viimeisin versio on luettavissa täällä. Tutkimus on hyväksytty julkaistavaksi Nordic Tax Journal -julkaisussa.

Lopuksi on syytä painottaa miten tätä laskuharjoitusta ei voida tulkita. Verotulot maksimoiva ylin tuloveroprosentti ei itsessään ole järkevä tavoite tai optimipiste johon pitäisi aktiivisesti pyrkiä. Julkisen vallan tulisi maksimoida kansalaistensa hyvinvointia, mikä on todennäköisesti eri asia kuin verotulojen maksimointi. Ei siis voida sanoa, että ylimmän rajaveroprosentin nostaminen verotulot maksimoivalle tasolle olisi yksiselitteisesti parasta mahdollista politiikkaa.

Kuva: Anssi Koskinen (rajattu)

Kaisa Kotakorpi

Tuomas Matikka

Blogi

Sosiaaliturva, verotus ja tulonjako

Tiedote

hyvinvointi

julkinen talous

optimaalinen verotus

tuloverotus

veropolitiikka

verotettavan tulon jousto

verotus